周三亚洲时段,现货黄金窄幅震荡,目前交投于1746.22美元附近,守住了隔夜大部分涨幅,周二因美国房地产数据和PMI数据表现较差,美元从近20年高点附近回落,欧元区和英国的数据也加剧市场对全球经济衰弱的担忧,给金价提供了一些反弹动能。本周鲍威尔将发表鹰派讲话,市场普遍预计9月份加息75个基点的概率有所上升,美债收益率上涨,短线金价仍有一定的下跌风险。

基本面主要利多

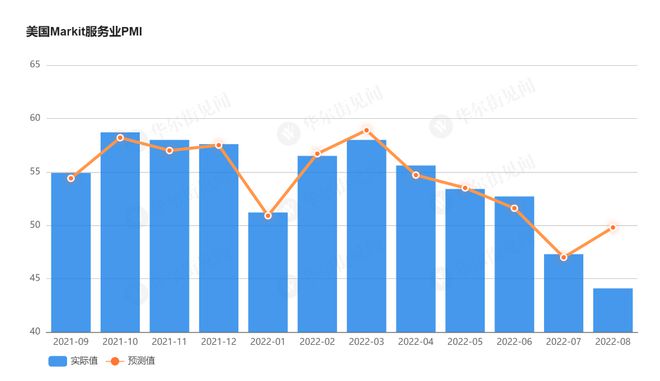

【美国8月综合PMI初值降至27个月最低的45】

美国民间商业活动在8月份连续第二个月萎缩,降至27个月以来的最弱水平,服务业尤其疲软,因为在通胀和金融条件收紧的情况下需求减弱。

8月份标普全球综合采购经理人指数(PMI)初值从7月终值47.7降至45,是2020年5月以来的最低值。读数低于50表明活动萎缩。

【美元周二冲高回落下跌】

美元指数周二冲高回落,早些时候最高触及109.28,仅略低于7月创下的逾20年高点109.30,不过,随后震荡收跌0.4%,收报108.52,因此前数据显示,美国8月民间部门活动弱于预期,推动人们押注美联储在加息周期中可能不会那么激进。

Oanda高级市场分析师EdMoya表示:“制造业和服务业PMI远低于预期,这让人担心美国经济的强劲程度,并支持美联储主席鲍威尔可能更倾向于暗示立场驱转并放缓收紧步伐的说法。”

【英国8月PMI数据堪忧,欧元区8月企业活动连续第二个月萎缩】

周二,一项受到密切关注的调查显示,由于工厂产出下降,规模庞大的服务业仅小幅扩张,英国民间行业8月增长缓慢,这增加了可能即将陷入衰退的迹象。

英国8月标普全球/CIPS综合采购经理人指数(PMI)初值从7月份的52.1降至50.9,为2021年2月以来最低,接近增长与萎缩分界线50的水平。经济学家之前预测该指数降至51.1。

周二的另一项调查显示,欧元区8月企业活动连续第二个月萎缩,因为生活成本危机迫使消费者削减开支,而供应瓶颈也损及制造商。

标普全球的欧元区8月综合采购经理人指数(PMI)初值从7月的49.9降至49.2,略高于预估中值49.0。综合PMI被视为衡量整体经济健康状况的良好指标,低于50表示萎缩。8月初值是2021年2月以来的最低值。

基本面主要利空

【预计鲍威尔在杰克森霍尔会议将释放鹰派信号】

投资者预计鲍威尔周五上午在杰克森霍尔的讲话将给出鹰派指引。预计他将发出更多的加息信号,以推动通胀降低到美联储2%的目标。

AmeriVet Securities美国利率主管Gregory Faranello表示:“总的来说,我不认为会有任何政策转变。我预计鲍威尔将延续我们一直以来听到的美联储主题。我认为,委员会普遍认为通胀是目前的首要问题,甚至不惜以导致经济衰退为代价,这并不是什么秘密。如果我们从鲍威尔那里听到这一点,收益率将回升很多,大规模回升。你可能会看到两年期国债收益率在一周内回升25-50个基点。”

【美债收益率创数周高位】

美国国债收益率在周二震荡交投中触及数周高位,投资者重新关注这样的预期:美联储主席鲍威尔本周在怀俄明州杰克逊霍尔举行的央行研讨会上将做出鹰派发言。

美国10年期国债收益率触及五周高位,30年期和20年期国债收益率分别触及八周和六周最高。五年期和七年期国债收益率触及五周高位,三年期国债收益率触及九周最高。

盘中稍早,国债收益率一度下跌,此前数据显示经济放缓,美国8月民间部门活动连续第二个月萎缩,且7月新屋销售大幅下降。之后,美债收益率有所回升,五年至10年期国债收益率均转为上涨。

【风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。